- 18 Jun 2024

- 4 Minuten zu lesen

Wie man Strategiestatistiken analysiert

- Aktualisiert am 18 Jun 2024

- 4 Minuten zu lesen

Strategie-Statistiken

Es gibt viele Statistiken über die Strategie. Wir erklären dir, was sie bedeuten:

- Trades: Anzahl der gesamten Trades.

- % algorithmische Trades: Anzahl der Trades, die algorithmisch durchgeführt wurden, bezogen auf die Gesamtzahl der Trades.

- % Long Exposure: Prozentualer Anteil der Geschäfte, die auf der Kaufseite eröffnet wurden, an den gesamten Geschäften.

- Mediane Laufzeit: Wert in der Mitte des Datensatzes, d.h. 50% der Datenpunkte haben einen Wert kleiner oder gleich dem Median und 50% der Datenpunkte haben einen Wert größer oder gleich dem Median. Er wird in Stunden gemessen.

- Frequenz: Anzahl der durchschnittlichen Trades pro Tag.

- % Gewinn: Durchschnitt der Geschäfte mit positiver Rendite im Verhältnis zu den gesamten Geschäften.

- Gewinnfaktor: Gesamtbruttogewinn geteilt durch den Gesamtbruttoverlust (einschließlich Provisionen) für den gesamten Handelszeitraum.

- Durchschnittlicher Gewinntrade: Durchschnittliches positives Ergebnis pro Handel bei Gewinntrades.

- Durchschnittlicher Verlusthandel: Durchschnittliches negatives Ergebnis pro Handel bei Verlustgeschäften.

- Auszahlungsquote: Durchschnittlicher Gewinn bei Gewinngeschäften geteilt durch den durchschnittlichen Verlust bei Verlustgeschäften.

- Durchschnittliche Dauer der Gewinngeschäfte: Durchschnittliche Dauer (in Stunden) von Geschäften mit positivem Ergebnis.

- Durchschnittliche Dauer der Verlustgeschäfte: Durchschnittliche Dauer (in Stunden) von Geschäften mit negativer Rendite.

- Dauer-Verhältnis: Durchschnittliche Dauer der Gewinngeschäfte geteilt durch die durchschnittliche Dauer der Verlustgeschäfte.

- % im Markt: Anzahl der Stunden, in denen die Strategie offene Geschäfte hat, geteilt durch die Gesamtstunden der offenen Märkte.

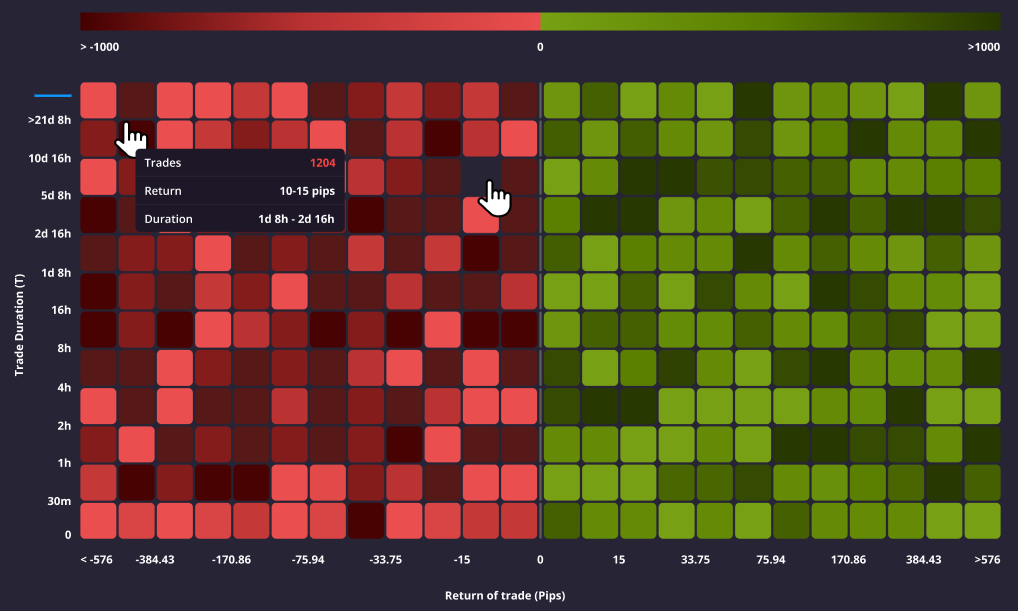

Dauer vs. Gewinn (pro Trade)

In diesem Abschnitt siehst du eine Verteilungsmatrix, bei der die X-Achse die Rendite pro Handel in Pips angibt, während die Y-Achse die Dauer jedes Trades widerspiegelt.

In diesem Sinne zeigt die Matrix für jeden Punkt die Informationen über die Dauer jedes Trades und die Pips an Gewinn oder Verlust.

Diese Informationen können nützlich sein, um die Homogenität oder Heterogenität der Dauer deiner Trades und den damit erzielten Gewinn oder Verlust zu analysieren. Wenn der Großteil deiner Trades auf der X-Achse geschlossen ist, bedeutet das, dass du ein definiertes System zum Schließen von Positionen auf der Grundlage der erzielten Rentabilität hast, während die Dauer deiner Trades umso stabiler ist, je ähnlicher sie auf der Y-Achse sind und andersherum. Zusammenfassend lässt sich sagen, dass sowohl die Dauer als auch die Erträge konsistent sind.

Max. Positive/negative Ausschläge pro Position

Der Chart bewertet, ob eine Handelsstrategie ein symmetrisches Verhalten zeigt, unabhängig davon, ob eine Position gewinnt oder verliert.

Eine häufige Verhaltensweise ist die Unfähigkeit, Verlustpositionen zu schließen, wobei oft erhebliche Verluste angehäuft werden, in der vergeblichen Hoffnung, dass der Markt eine Kehrtwende vollzieht, und Gewinnpositionen zu früh zu schließen und Gewinne vorzeitig mitzunehmen.

In dieser Grafik siehst du alle historischen Trades im Laufe des Lebens einer Handelsstrategie.

Auf der Y-Achse ist die prozentuale Rendite der jeweiligen Position aufgetragen:

- Maximale negative Abweichung: Die Tiefe der roten Balken zeigt den maximalen nicht realisierten prozentualen Verlust an, der bei einer offenen Position in einem bestimmten Vermögenswert entstanden ist.

The better the positive excursions (green bars) with respect to the negative excursions (red bars) the better behaviour this strategy is doing in relation to it's loss aversion.

Je besser die positiven Ausschläge (grüne Balken) im Verhältnis zu den negativen Ausschlägen (rote Balken), desto besser verhält sich diese Strategie in Bezug auf ihre Verlustaversion.

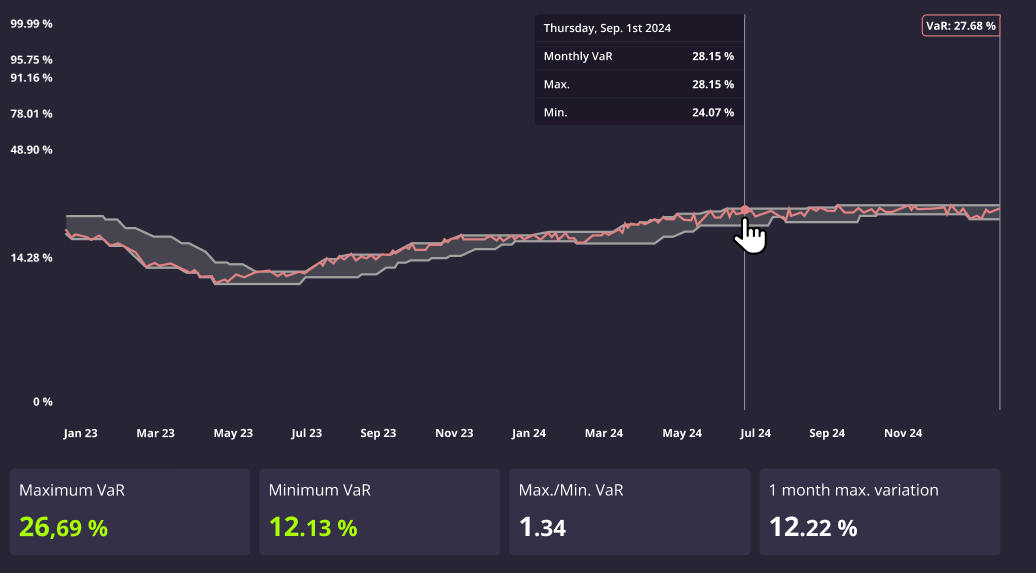

Risikomanagement für Signalkonten

Die Darwinex Zero Risk Engine verwandelt die zugrunde liegende Strategie in einen finanziellen Vermögenswert - einen DARWIN - mit einem monatlichen Ziel-VaR von 6,5% (95% Konfidenzniveau). Um den Ziel-VaR des DARWIN zu bestimmen (der zwischen 3,25 % und 6,5 % schwanken kann), analysiert die Risiko-Engine den VAR des Signalkontos während der letzten 6 Monate, wie in Wie funktioniert die Risk Engine?

Je stabiler das Risiko der zugrundeliegenden Strategie ist, desto einfacher ist es für den Risikomanager, die zugrundeliegende Strategie getreu nachzubilden und desto näher liegt der monatliche VaR des DARWIN an den maximalen 6,5%.

Die Grafik zeigt den VaR des Signalkontos während des ausgewählten Zeitraums.

Um das Risiko besser zu visualisieren, gibt es einen schattierten Bereich mit drei Linien:

- Die obere Linie zeigt den maximalen VaR in den letzten 45 Handelstagen zu einem bestimmten Zeitpunkt, für den Positionen eröffnet wurden.

- Die untere Linie zeigt den minimalen VaR in den letzten 45 Handelstagen zu einem bestimmten Zeitpunkt, an dem Positionen eröffnet wurden.

- Die mittlere, farbige Linie zeigt die tatsächliche Höhe des VaR zu einem bestimmten Zeitpunkt.

Die vertikale Achse der Diagramme wird mit einer logarithmischen Skala dargestellt.

:::(Info) (Verhältnis zwischen dem DARWIN und seinem Signalkonto)

- Wenn der VaR des Signalkontos größer als 6,5 % ist, wird der DARWIN prozentual weniger gewinnen/verlieren als das Signalkonto.

- Liegt der VaR des Signalkontos unter 6,5 %, gewinnt/verliert DARWIN prozentual gesehen mehr als das Signalkonto (Hinweis: Der VaR des DARWIN kann zwischen 3,25 % und 6,5 % schwanken).

Weitere Informationen zu den Unterschieden zwischen einem DARWIN und einem Signalkonto findest du in diesem Artikel.

:::

Du kannst die Live-Relation zwischen dem Signalkonto und dem DARWIN's Replikat in DARWIN Live Trades überprüfen.

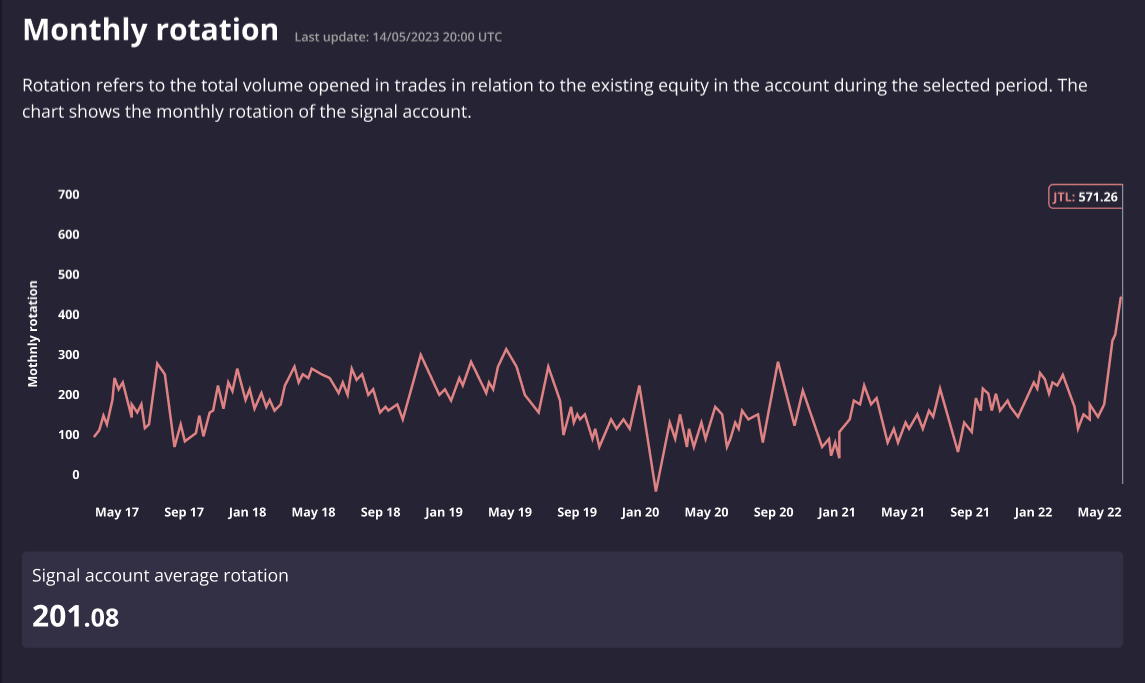

Monatliche Rotation

Die Rotation bezieht sich auf das Gesamtvolumen, das während eines bestimmten Zeitraums in Trades eröffnet wurde.

Wenn zum Beispiel das Eigenkapital eines Handelskontos 100.000$ beträgt und innerhalb eines Monats insgesamt 5 Lots in USDJPY gehandelt werden (was 500.000USD entspricht), dann wäre die monatliche Rotation 5.

Die Grafik zeigt die monatliche Rotation des Signalkontos: