- 05 Apr 2023

- 4 Minutos para leer

¿Qué es el spread bid/ask?

- Actualizado en 05 Apr 2023

- 4 Minutos para leer

Todos los activos financieros se enumeran con dos precios diferentes, el precio bid y el precio ask. El precio bid es por lo que alguien está dispuesto a vender, mientras el ask es el precio al que estás dispuesto a comprar.

Posición en largo vs. vender en corto

Posición en largo

Cuando abres una posición larga en un valor (comprar), el precio al que se ejecutará su operación será el precio ask (el más alto de los dos precios disponibles), pero el precio al que podrá cerrar la operación es el precio bid. Por lo tanto, una operación siempre comienza en rojo debido al diferencial de bid/ask. Una vez abierta la operación, cuando el precio bid se coloca al mismo nivel de cotización que el precio ask en el momento en que se compró, la operación estará en el punto de equilibrio (sin tener en cuenta las comisiones).

Venta en corto

Cuando se opera en corto en un valor (vender), el precio al que se ejecutará su operación será el bid (el más bajo de los dos precios disponibles), pero el precio al que podrá cerrar la operación será el ask. Por lo tanto, una operación siempre comienza con una pérdida debido al diferencial de bid/ask. Una vez abierta la operación, cuando el precio ask se coloca al mismo nivel de cotización que el precio bid en el momento en que se compró, la operación estará en el punto de equilibrio (sin tener en cuenta las comisiones).

En resumen, operar en largo o corto implica pagar el diferencial bid/ask. Al comprar (ir largo o cerrar una posición corta) la operación siempre se ejecutará al precio más alto (ask). Al vender (cerrar un largo o ir corto), la ejecución siempre será al más bajo de los dos precios (bid).

¿Cuál es el diferencial bid/ ask?

El diferencial bid/ask es la diferencia entre el precio por el que alguien está dispuesto a vender (ask) y el precio que alguien está dispuesto a pagar (bid).

El spread es un indicador clave de la liquidez de un activo. En general, cuanto menor sea el diferencial, mejor será la liquidez.

Tenga en cuenta que los diferenciales no son constantes y varían según las condiciones subyacentes del mercado (volatilidad y liquidez).

No es raro ver que el diferencial se amplía considerablemente antes o durante la publicación de noticias de alto impacto o anuncios importantes, como decisiones de política monetaria de un Banco Central, datos macroeconómicos relevantes, etc.

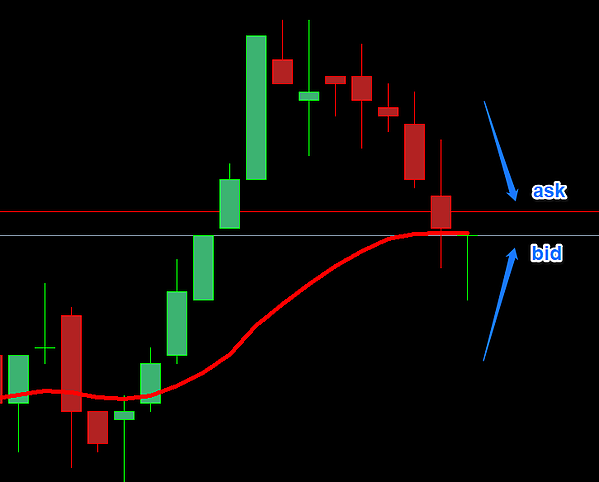

Bid/Ask en MetaTrader

Por defecto, el precio mostrado por MetaTrader es el precio ask del activo correspondiente.

Por lo tanto, no es inusual que pueda encontrarse en una situación en la que su orden se haya ejecutado a un precio que aparentemente el mercado no ha alcanzado (de acuerdo con el precio de oferta histórico del gráfico).

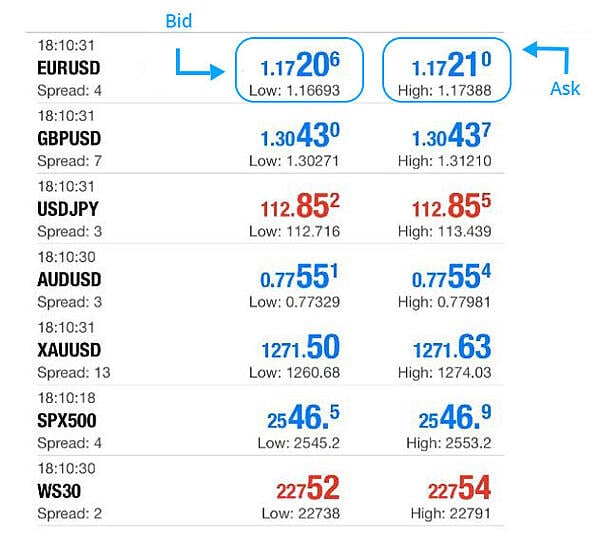

Por ejemplo, imagina que tienes una posición en corto en el EURUSD y has colocado un Stop Loss en 1.17220.

Justo después de una noticia de alto impacto, el spread se amplía y el precio sube hacia su nivel de stop donde el spread marca un máximo de 1.17184 / 1.17223 (3.9 pips).

El Stop Loss se ejecutará cuando el precio de venta toque 1.17220,

Sin embargo, en este caso, el precio de oferta nunca alcanza 1.17220 y es posible que no se entienda que se haya activado una orden SL, ya que no puede ver el precio ask reflejado en el gráfico. Esto sucede porque las órdenes Stop Loss se activan en el precio ask. Consulte el artículo "Mostrar precio ask en gráficos MT4 / MT5".

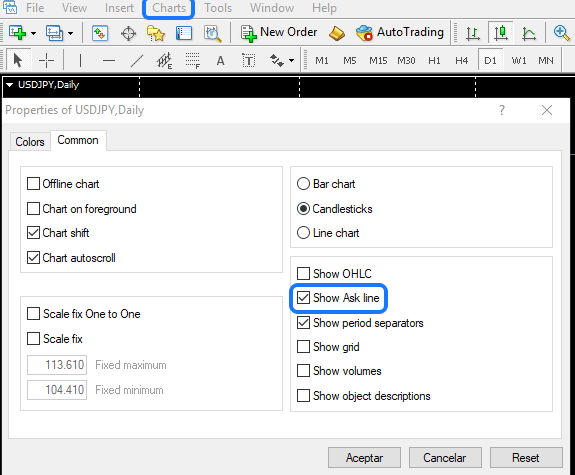

Configurar MetaTrader para mostrar el precio ask

- En el menú "Gráficos / Propiedades / Común", marca la opción "Show Ask line":

- En el mismo menú, pestaña "Colores", puede elegir el color de la línea ASK:

- Como resultado, verás una línea en el gráfico que muestra el precio "ASK":

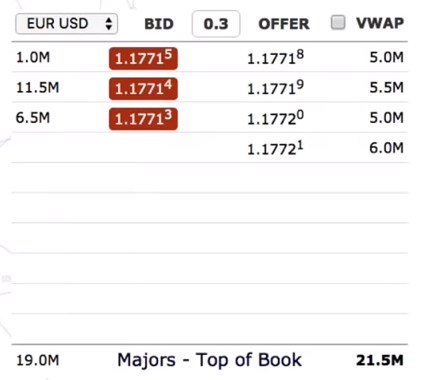

Top of book

La liquidez del mercado no es infinita. El libro de órdenes de los proveedores de liquidez tiene una profundidad de libro basada tanto en el precio como en el volumen.

Los precios que puedes ver en MetaTrader son lo que comúnmente se conoce como "Top of Book", es decir, el mejor precio disponible para un volumen determinado.

Cuando envías una orden de mercado, si el volumen a ejecutar es superior al disponible en el "Top of Book", el volumen restante se comprará / venderá a un precio peor que el que se muestra en "Top of Book".

Por ejemplo, imagine que quieres colocar una orden a mercado de compra en EURUSD por un monto de 13 millones (130 lotes).

Según el gráfico, comprarás 5.0 millones a 1.17718, 5.5 millones a 1.17719 y 2.5 millones a 1.17720, causando así un "deslizamiento" máximo, en comparación con el mejor precio disponible, de 0.2 pips. El deslizamiento real sería un promedio ponderado:

- 5 millones con 0 deslizamientos por encima de 13 millones (38,46% del total).

- 5,5 millones con 0,1 deslizamientos por encima de 13 millones (42,30% del total).

- 2,5 millones con 0,2 deslizamientos por encima de 14 millones (19,23% del total).

(42.30%x0.1)+(19.23%x0.2)=0.08 deslizamiento promedio en el pedido.

Spread fijo y variable

Darwinex Zero ofrece a sus traders el precio/liquidez que obtiene de sus proveedores de liquidez. Por lo tanto, los spreads ofrecidos en Darwinex Zero son siempre variables, reflejando las condiciones subyacentes del mercado.

A pesar de la gran liquidez de los CFDs, en momentos específicos durante el lanzamiento de noticias de alto impacto, la liquidez se reduce significativamente, lo que puede resultar en una considerable apertura del spread.